Estimativa do futuro: ambição humana

A estimativa do futuro, geralmente, é feita com base em uma combinação de média e padrão do ocorrido no passado, dependendo do contexto e da natureza dos dados. A média é usada para estimar o futuro quando os dados passados são estáveis e consistentes ao longo do tempo.

Por exemplo, se os retornos de um investimento têm sido consistentemente positivos, nos últimos anos, espera-se a média desses retornos ser uma boa estimativa do retorno futuro. Obviamente, ceteris paribus: todo o resto constante…

A variabilidade dos dados passados, com flutuações significativas nos dados históricos, leva a estimar o futuro em “modo alerta”. Caso os retornos de um investimento tenham sido voláteis no passado, será mais apropriado considerar a faixa possível ou o desvio padrão desses retornos ao fazer previsões.

Os modelos estatísticos mais avançados combinam tanto a média quanto o padrão do ocorrido no passado para fazer previsões mais precisas. Os modelos de séries temporais incorporam tendências de crédito em longo prazo, sazonalidades anuais e volatilidades passadas para prever futuros valores com base em padrões históricos identificados nos dados.

Além da média e do padrão, outras informações relevantes também são consideradas na estimativa do futuro, como mudanças nas condições econômicas, políticas ou tecnológicas. Todas impactam o comportamento futuro.

Logo, como não existem “dados” do futuro, sua estimativa envolve uma análise cuidadosa dos dados passados disponíveis, considerando tanto a média quanto o padrão do ocorrido, bem como outros fatores relevantes, para fazer previsões razoáveis sobre o possível de acontecer no futuro incerto. Afinal, ele é resultante de múltiplas decisões, inclusive as ainda não ocorridas e, portanto, desconhecidas.

No dia do primeiro jogo da Copa do Mundo de 2002, quando a Nação estava distraída na espera do título, o Banco Central do Brasil implementou a “marcação a mercado”. Qui p*** é esta?! Meu Fundo de Renda Fixa ficou com rendimentos variáveis?!

O MtM (Mark-to-Market) é um processo no qual se define o preço de liquidação de um ativo, ou seja, uma forma de manutenção do estoque de riqueza. Geralmente, é calculado com base na avaliação do valor atual dos fluxos de caixa esperados do título no futuro, levando em consideração fatores como taxas de juros atuais, prazo de vencimento, risco de crédito e outros aspectos do mercado financeiro.

O Modelo de Precificação de Ativos Financeiros (CAPM) é um modelo utilizado para determinar o retorno esperado de um ativo com base no risco sistemático desse ativo em relação ao mercado como um todo. Ele considera 1. o retorno livre de risco, 2. o prêmio de risco do mercado e 3. o beta do ativo em questão para calcular o retorno esperado. Em outros termos, o CAPM relaciona o retorno de um ativo com seu próprio risco e o prêmio de risco do mercado predominante em ações.

O prêmio de risco do mercado é a diferença entre o retorno esperado de um investimento no mercado de ações e o retorno de um ativo livre de risco, como títulos de dívida pública com risco soberano em moeda nacional. Esse prêmio representa a compensação adicional exigida pelos investidores por assumir o risco de investir no mercado de ações em vez de ativos sem risco em renda fixa.

O cálculo do prêmio de risco do mercado envolve a subtração da taxa de retorno do ativo livre de risco, geralmente, representada pela taxa de retorno de títulos de dívida pública de longo prazo, do retorno médio histórico ou esperado do mercado de ações. Por exemplo, se a taxa de retorno de títulos do governo for 4% e o retorno médio histórico do mercado de ações for 10%, então o prêmio de risco do mercado seria 6% (10% – 4%) em “conta de padeiro”.

O beta do mercado, chamado pelos “amigos” simplesmente de “beta”, é uma medida de volatilidade. Compara o movimento de um ativo em relação ao movimento do mercado como um todo.

Um beta de 1 significa o ativo se mover em linha com o mercado. Logo, um beta superior a 1 indica o ativo ser mais volátil diante do mercado e um beta inferior a 1 indica o ativo ser menos volátil.

O cálculo do beta envolve a regressão linear dos retornos do ativo em relação aos retornos do mercado durante um período específico. O coeficiente beta é representativo da sensibilidade do ativo às mudanças no mercado.

A regressão linear é uma técnica estatística usada para modelar a relação entre duas variáveis. No caso do cálculo do beta, as duas variáveis são os retornos do ativo e os retornos do mercado.

Para calcular a regressão linear dos retornos do ativo em relação aos retornos do mercado, são necessários os seguintes passos. Primeiro, coletar os dados, ou seja, reunir os dados históricos dos retornos do ativo em análise e os retornos do mercado durante o mesmo período.

Depois, deve-se calcular os retornos diários, semanais ou mensais para o ativo e para o mercado. Os retornos são geralmente calculados como a variação percentual do preço do ativo ou do índice de mercado.

Em uma planilha, é costume organizar os retornos do ativo em uma coluna e os retornos do mercado em outra coluna. Hoje, utiliza-se um software estatístico para calcular a regressão linear dos retornos do ativo em relação aos retornos do mercado. Isso gerará uma linha de melhor ajuste capaz de representar a relação entre os dois conjuntos de retornos.

Daí é só interpretar os resultados: o coeficiente de inclinação da linha de regressão é o beta. Representa a sensibilidade do ativo em relação ao mercado.

Portanto, é possível analisar a correlação entre o mercado de títulos e o mercado de ações, e realizar uma regressão entre eles. No entanto, a natureza dessa relação varia e não é tão direta quanto a relação entre duas variáveis dentro de um único mercado.

Os retornos do mercado de títulos e do mercado de ações chegam a estar correlacionados em determinados períodos. Em períodos de incerteza econômica, os investidores buscam refúgio em títulos de renda fixa, levando a uma correlação negativa entre os dois mercados. Em outros momentos, especialmente em períodos de crescimento econômico, a correlação se torna positiva.

Quando se realiza uma regressão entre os retornos do mercado de títulos e do mercado de ações, entende-se melhor a relação entre eles. Logicamente, um investidor tenta modelar como os retornos do mercado de títulos são influenciados pelos retornos do mercado de ações – ou vice-versa.

No entanto, devido à complexidade dos mercados financeiros e à influência de uma série de fatores macroeconômicos, políticos e financeiros, essa relação não é tão clara ou estável quanto as relações dentro de um único mercado. Por isso, correlação e a regressão são técnicas estatísticas usadas para estudar a relação entre variáveis, mas com propósitos distintos e fornecem informações diferentes.

A correlação mede a força e a direção da relação linear entre duas variáveis. O coeficiente de correlação varia de -1 a +1, onde +1 indica uma correlação positiva perfeita, -1 indica uma correlação negativa perfeita, e 0 indica ausência de correlação linear. A correlação não implica causalidade entre as variáveis, ou seja, apenas indica se as variáveis se movem juntas ou de maneira oposta, mas não justifica a razão, deixando isso para a limitada IH (Inteligência Humana).

A regressão linear modela a relação entre uma variável dependente (ou resposta) e uma ou mais variáveis independentes. O objetivo da regressão é prever ou explicar o valor da variável dependente com base nos valores das variáveis independentes.

A regressão fornece uma equação de linha de melhor ajuste descrita da relação entre as variáveis, onde o coeficiente de inclinação da linha (ou coeficientes, em casos de múltiplas variáveis independentes) é estimado. É usada para fazer previsões e inferências sobre a relação entre as variáveis.

Assim como a correlação, a regressão não implica causalidade, mas ajuda a entender como uma variável pode estar relacionada a outra. Faz previsões ou inferências sobre uma variável com base em outra. É difícil adivinhar o futuro se não temos “máquina do tempo”: ir lá e voltar para comprar aquilo a ser valorizado com certeza…

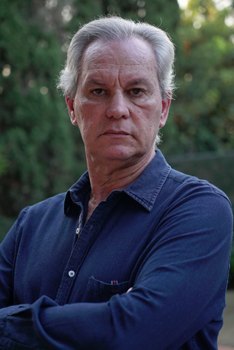

Fernando Nogueira da Costa é professor titular do Instituto de Economia da UNICAMP. Obras (Quase) Completas em livros digitais para download gratuito em http://fernandonogueiracosta.wordpress.com/). E-mail: [email protected].