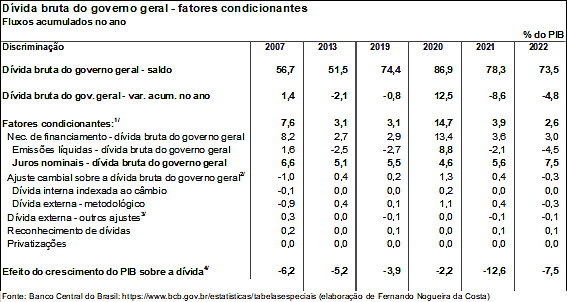

Círculo vicioso na economia brasileira

A sempre alardeada “situação fiscal brasileira delicada” faz parte de um círculo vicioso onde foi colocada a economia brasileira há duas décadas. Instalou-se o discursinho falso do “risco fiscal de insolvência”, na gestão da dívida pública interna, cujo resgate é realizado, seja com sua rolagem, seja com a emissão de moeda nacional.

Fernando Nogueira da Costa é professor titular do Instituto de Economia da UNICAMP. Obras (Quase) Completas em livros digitais para download gratuito em http://fernandonogueiracosta.wordpress.com/). E-mail: [email protected].