Riqueza financeira: Igualitária entre segmentos, desigual entre indivíduos

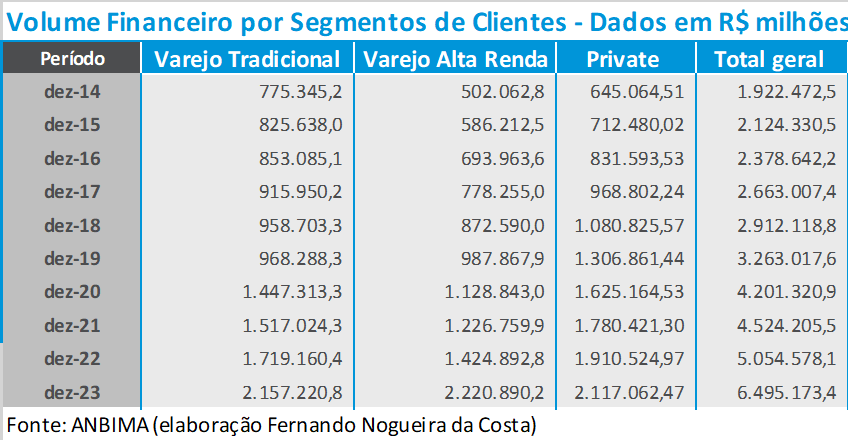

A riqueza financeira possuída por Pessoas Físicas, em 2023, praticamente, atingiu R$ 6,5 trilhões com a variação anual de 29%, a maior da série histórica acompanhada por mim desde 2015. A variação anual de R$ 1,4 trilhão foi, disparadamente, acima de todos os outros anos. Em março de 2021, houve a retomada da elevação da Selic: estava no mês anterior em 0,14% a.m. e atingiu, em maio de 2022, o nível acima de 1% a.m., mantendo-o até outubro de 2023, ou seja, por 18 meses, ocorrendo ainda em novembro (0,92%) e dezembro (0,89%), taxas de juro mensais bastante elevadas.

Todos os segmentos de clientes se beneficiaram dos investimentos em renda fixa, possibilitando um fenômeno inédito de divisão tripartite igualitária entre eles em torno de 1/3 cada qual. Cada grande banco tem seu “nicho” preferencial em um desses segmentos, por exemplo, Itaú e BB no VAR e PB, Bradesco e Caixa no “Varejão”.

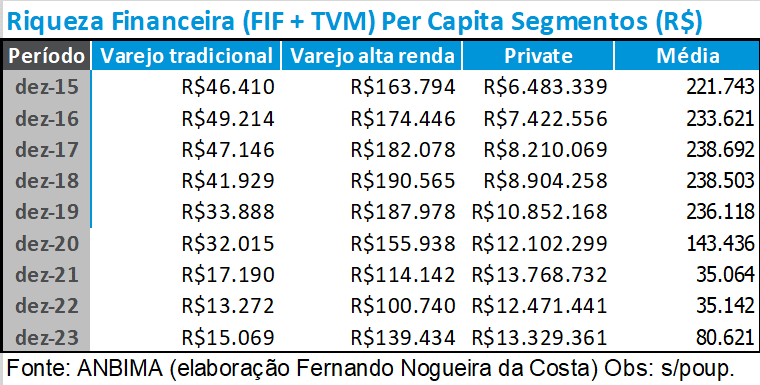

“O diabo está nos detalhes”: se no agregado está igualitária a distribuição, em termos de riqueza média per capita é extremamente desigual entre os números de clientes muito diversos em cada segmento.

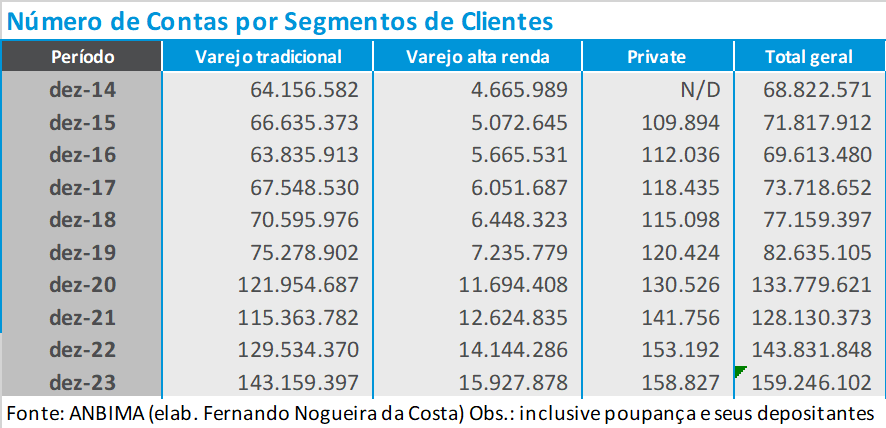

Desse modo, os 143 milhões mais pobres possuíam a reserva financeira de pouco mais de R$ 13 mil, os 16 milhões de “remediados” da classe média alta ultrapassaram R$ 100 mil e os ricaços acumularam R$ 12,5 milhões. Caso não considere os muitos (e baixos) depósitos de poupança, eleva a riqueza média per capita nos demais produtos financeiros: títulos e valores mobiliários e fundos de investimentos.

Nesse caso, no Varejo Tradicional, 67 milhões investidores têm per capita R$ 15 mil e, no Varejo de Alta Renda, 13 milhões investidores possuem em média individual R$ 140 mil. Os 159 mil clientes Private Banking sem depósitos de poupança tiveram uma variação nominal no ano passado de R$ 858 mil e chegaram à média de R$ 13,3 milhões, além do dobro do possuído em 2015, ano do golpismo. Grosso modo, a proporção é: 1X10X100.

Outro novo fenômeno social recente, quanto à riqueza financeira, foi um certo “abandono” dos depósitos de poupança em favor dos investimentos em depósitos a prazo em busca do aproveitamento da elevada taxa de juro mensal. No Varejo Tradicional, eram 11 milhões de clientes em FIF+TVM no ano 2020, no ano seguinte passaram para 50,6 milhões, em 2022, 53,2 milhões, e em 2023, 67,3 milhões.

O custo de oportunidade levou à queda dos valores dos depósitos de poupança para menos de R$ 800 bilhões, no Varejo Tradicional, e R$ 125 bilhões no Varejo de Alta Renda. Pela perda de competitividade da poupança, o total caiu de R$ 938 bilhões em 2021 até R$ 919 bilhões em 2023.

O problema é 65% dela ser obrigatoriamente direcionada como fonte de financiamento habitacional. Instituições financeiras passaram a lastrear o crédito imobiliário com as isentas LCI (Letra de Crédito Imobiliário) e CRI (Certificados de Recebíveis Imobiliários), quando não lançavam FII (Fundos de Investimentos Imobiliários). Aumentou seu custo.

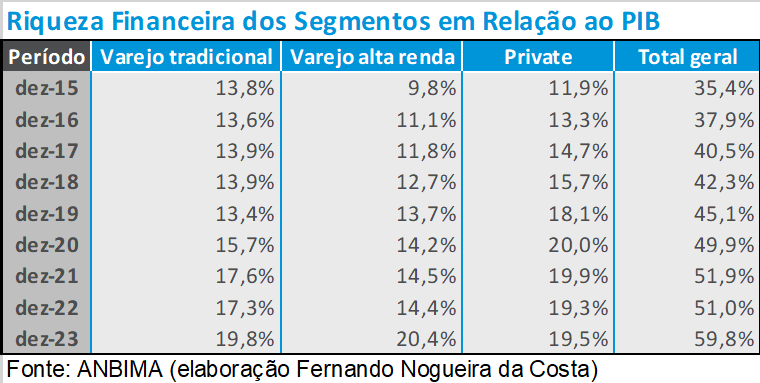

Por fim, vale observar na tabela acima a diferença de evolução entre fluxo de renda, no caso o PIB nominal, e estoque de riqueza financeira de Pessoas Físicas. Todos os segmentos enriqueceram mais em estoque diante do fluxo de renda.

O Varejo Tradicional só acumulou mais a partir da pandemia, talvez por conta de políticas de assistência social ou também por “educação financeira” na prática de busca de informação a respeito de investimentos. Em relação ao PIB, a fortuna dos ricaços do Private Banking se manteve relativamente estagnada desde 2020.

Um salto surpreendente foi na acumulação das contas do Varejo de Alta Renda, obtendo um relativo ao PIB até superior ao dos demais segmentos. Nesse segmento, foram quase mais um milhão de contas de 2020 para 2021 (de 11,7 milhões para 12,6 milhões), um milhão e meio de 2021 para 2022 (indo para 14,1 milhões) e quase mais dois milhões no ano passado, alcançado praticamente 16 milhões de contas.

Uma calculadora financeira permite fazer um cálculo simples para ilustrar essa acumulação financeira. Suponhamos, em maio de 2022, quando a Selic chegou ao patamar em torno de 1% a.m., um investidor possuísse R$ 5 milhões aplicados em CDB 100% CDI. Manteve-os nessa renda fixa com juros compostos e 18 meses depois, em outubro de 2023, tinha acumulado R$ 5,980 milhões. Com as citadas taxas em novembro e dezembro ele atingiu R$ 6 milhões, ou seja, 1/5 a mais, milionário inclusive em dólares. Seus rendimentos mensais em juros, provavelmente, superaram sua renda do trabalho.

Fernando Nogueira da Costa é professor titular do Instituto de Economia da UNICAMP. Obras (Quase) Completas em livros digitais para download gratuito em http://fernandonogueiracosta.wordpress.com/). E-mail: [email protected].