Financês reducionista das atas do COPOM

Um dos desafios intelectuais dos formuladores de política monetária seria a estimação da hipotética “taxa de juros de equilíbrio”. Resta saber se os membros do COPOM só cometem o autoengano ou enganam além da turma do “me engana porque eu gosto”

Economia é uma disciplina complexa e multifacetada por sua abordagem sistêmica da atividade econômico-financeira. A confiança é apenas um dos muitos fatores ou componentes interativos capazes de influenciar a emergência de suas configurações.

César Locatelli, autor do artigo Fragilidades das Previsões do Focus e do COPOM, publicado na Revista Pesquisa e Debate (v. 35, n.163, 2023), teve a paciência, através da análise de 34 atas das reuniões do Comitê de Política Monetária, de dezembro de 2018 a fevereiro de 2023, para fazer um trabalho insano. Avaliou se a pesquisa de expectativas com membros do mercado financeiro e compiladas no Relatório de Mercado Focus agregam novas e úteis informações para a tomada de decisões de política monetária.

Chegou à conclusão de “as frágeis previsões formuladas pelo relatório Focus e pelo COPOM evidenciarem as decisões sobre a taxa básica de juros serem tomadas em estado de cabal incerteza. Não se pode conferir qualquer credibilidade a um modelo, um método ou uma calculadora de qualquer natureza ao partir de projeções tão desprovidas de relação com a realidade”.

Cesar, como salientou, não discutiu a filiação teórica subjacente às decisões e comunicações do COPOM. A linha teórica seguida por sua composição, onde jamais participou um economista desenvolvimentista, antes da posse de Gabriel Galípolo, não é uma unanimidade entre os economistas. Vou examiná-la aqui, muito brevemente, através do levantamento de conceitos e palavras-chaves usadas no financês das atas.

Em um boxe do último Relatório de Inflação (junho de 2023), o Banco Central do Brasil apresenta a evidência internacional das “taxas de juro neutras”. Para a Autoridade Monetária, “a implementação da política monetária, em qualquer economia, depende fundamentalmente do conceito de taxa de juros real de equilíbrio, também chamada de taxa de juros neutra ou natural“.

A taxa neutra é a taxa de juros real consistente com a economia em pleno emprego e a inflação na meta. Quando a taxa de juros real ex-ante da economia, ou seja, esperada por ser calculada como a taxa nominal esperada em 12 meses deflacionada pela expectativa de inflação, está no mesmo nível da taxa de juros real neutra, a política monetária não é nem contracionista nem expansionista, a demanda cresce em linha com o crescimento potencial da economia e a inflação está na meta.

Sendo simples assim, taxas de juros reais acima da taxa de juros neutra reduzem a inflação e a demanda agregada. Já abaixo estimulam a demanda agregada e elevam a inflação. É a melhor ocupação do mundo fazer o combate à inflação no Brasil: basta disparar a taxa de juro e acumular capital financeiro, inclusive com autonomia para não ser acusado de ter nisso um conflito de interesses!

Um dos desafios intelectuais dos formuladores de política monetária seria a estimação da hipotética “taxa de juros de equilíbrio”. Ela não é observável antes dos fatos transcorridos. Sua estimação, em tentativas e erros, é sujeita à incerteza do futuro.

Na prática, a dúvida é se os membros do COPOM só cometem o autoengano ou enganam além da turma do “me engana porque eu gosto”… Dizem utilizar distintos modelos nessas estimativas, mas sabem haver “significativa incerteza neste processo”, ou seja, “chutam” de maneira pseudocientífica com base em dados inexistentes sobre o futuro.

Vale resgatar a origem teórica dessas ideias orientadoras das Autoridades Monetárias ao terem abandonado o monetarismo da programação monetária pela absoluta ineficácia de sua prática, baseada na reapresentação da Teoria Quantitativa da Moeda (TQM) realizada por Milton Friedman. Voltaram às ideias de um ilustre antecessor, na virada do século XIX, para exame das condições casuais propícias a se atingir o hipotético equilíbrio monetário: Knut Wicksell.

Na verdade, ele analisa a razão de o sistema encontrar-se fora de equilíbrio e critica a TQM pela análise comparativa somente de dois estados de equilíbrio, deixando de fora o processo dinâmico da transição entre equilíbrios. Wicksell apresenta o mecanismo da taxa de juros para um sistema bancário de crédito puro, caso extremo onde todos os pagamentos são efetuados por transferências de crédito bancário entre depositantes.

Neste sistema, não há controle da quantidade da moeda senão pela taxa de juros. Os bancos fixam taxas de juros, após avaliar o risco, e atendem com uma oferta de moeda endógena (não determinada pela Autoridade Monetária) a demanda por crédito.

A análise de Wicksell se desenvolve em termos de dois conceitos para a taxa de juros: a taxa de mercado e a taxa natural. Trata-se de dois valores para a mesma variável: a taxa de mercado refere-se à taxa observada de juros, enquanto a taxa natural, derivada da interação entre poupança e investimento, é uma taxa hipotética correspondente àquela capaz de equilibrar o sistema. Supõe, caso tenha sido registrado um equilíbrio monetário, ter então ocorrido a igualdade das duas taxas por uma taxa normal.

A demanda de crédito depende do confronto entre a taxa de juro de mercado e a taxa de juro natural. Esta é a taxa de lucro esperada para a alavancagem financeira, ou seja, valer a pena arcar com despesas financeiras da tomada de crédito pelo lucro superior. Aumenta a rentabilidade patrimonial sobre o capital próprio com o novo lucro.

Se o juro de mercado a ser pago for inferior à taxa de lucro esperada, haverá um pedido contínuo de empréstimos aos bancos. As empresas investirão com crédito além do ponto no qual se deteriam por sua poupança (autofinanciamento), caso a taxa monetária fosse igual à taxa real. Esse desequilíbrio entre a demanda monetizada por crédito e a oferta potencial de bens e serviços geraria o chamado Processo Cumulativo da Inflação – e uma consequente “poupança forçada” com queda do consumo, devido à perda de renda real.

Se não houver estabilizador endógeno (dentro do processo), dada pela barreira da capacidade de empréstimos, estabelecida pela exigência de reservas bancárias, a Autoridade Monetária terá de intervir de maneira exógena. Elevará o juro de mercado.

Com essas ideias wicksellianas, o boxe do Relatório da Inflação reconhece a taxa de juros real de equilíbrio, no longo prazo, depender de fatores estruturais condicionantes da poupança e o investimento de uma economia. Dependerá também de fatores demográficos e distributivos, da variação da produtividade e da taxa de crescimento do produto potencial, da propensão a poupar dos agentes econômicos, de perspectivas de longo prazo da política fiscal, fluxo de capital e de inovações no sistema financeiro, entre outros. Depender disso tudo acaba por ela ser hipotética ou indeterminada a priori.

Assim como esses fatores variam ao longo do tempo, a taxa de juros real de equilíbrio também se altera, potencialmente, aumentando a imprecisão de sua estimativa em tempo real. Entrelinhas, o boxe reconhece a farsa ilusória de palavrinhas-mágicas do financês como “ancoragem das expectativas”. De todos os agentes econômicos?! Não, só dos financistas… Afinal, os demais não entendem essa linguagem hermética.

Em 4,5 páginas com 240 linhas de texto, a Ata da 255ª Reunião do COPOM (21/06/23), abusa do jargão profissional, denominado financês, entendido apenas por especialistas. Na minha contagem, inflação aparece 45 vezes, inflacionário 7, inflacionária 4, inflacionárias 4, ou seja, em 25% das linhas. Em contrapartida, crescimento só 8 vezes. Expectativas somam 23 e confiança apenas 3. Resiliência e mais um “resiliente” soma 4.

Esse estranho termo, em Física, significa a propriedade de alguns corpos retornar à forma original após terem sido submetidos a uma deformação elástica. No sentido figurado, ele se refere à capacidade de se recobrar às mudanças ou se adaptar à má sorte a exemplo da economia brasileira diante dessa eterna política monetária recessiva.

Talvez mais irritante, para leitores leigos, seja ancoragem (2), desancoragem (2), reancoragem (2). Ancoragem é, para o mundo das finanças, um erro cognitivo ou um viés comportamental: levar em consideração uma informação, por exemplo, a Ata do COPOM, aparentemente relevante, mas não determinante do valor de nenhum ativo.

O Comitê anuncia perseverar “até se consolidar o processo de desinflação com a ancoragem das expectativas em torno de suas metas”. A Nação deve renunciar à soberania democrática e conceder credibilidade (e se submeter) à tecnocracia não eleita, ou seja, nomeada pelo governo anterior!

Os passos futuros da política monetária, afirma o COPOM, dependerão da evolução da dinâmica inflacionária, em especial dos componentes mais sensíveis à política monetária e à atividade econômica, das expectativas de inflação, em particular as de maior prazo, de suas projeções de inflação, do hiato do produto e do balanço de riscos. Só.

Segundo seu lenga-lenga usual, os diferentes determinantes da condução da política monetária, analisados na reunião, não são as causas primárias ou inerciais da inflação, mas sim o efeito do permanente controle da demanda agregada. Quanto ao cenário prospectivo do hiato do produto, projeta uma lenta abertura do hiato (diferença entre o PIB corrente e o PIB potencial). Salve o crescimento modesto ao longo do ano!

“Com relação à inflação de serviços e aos núcleos de inflação, nota-se movimento lento de desaceleração em linha com o processo não linear projetado pelo Comitê. Além disso, as expectativas de inflação apresentaram algum recuo, mas seguem desancoradas“. Só.

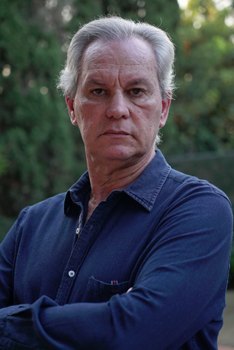

*Imagem em destaque: O presidente do Banco Central (BC), Roberto Campos Neto, e o ex-ministro da Economia, Paulo Guedes, durante cerimônia de transmissão de cargo (Fábio Rodrigues Possebom/Agência Brasil)

Fernando Nogueira da Costa é professor titular do Instituto de Economia da UNICAMP. Obras (Quase) Completas em livros digitais para download gratuito em http://fernandonogueiracosta.wordpress.com/). E-mail: [email protected].